ПІТ 36 – декларація скромних доходів у Польщі

- Деталі

У цій статті ви дізнаєтесь, чи потрібно декларувати свої прибутки іноземцю в Польщі? Що таке незареєстрована діяльність, хто може її вести? Чи потрібно сплачувати податки у Польщі з невеликого заробітку та як це робити? Річна декларація – хто має її подавати? Чи стосується це українців зі статусом УКР?

Ведете дрібний бізнес у Польщі, без реєстрації ФОП, заробляєте до 30 000 злотих на рік? Ця стаття для вас!

ЗМІСТ

- Коли у Польщі особа НЕ зобов’язана реєструвати ФОП (JDG)

- Хто у Польщі може не сплачувати податки?

- Чи потрібно декларувати у Польщі свої доходи?

- Як задекларувати свій дохід у Польщі – ПІТ 36

- До якого числа необхідно подати річну декларацію ПІТ 36 у Польщі

- Відео – Як подати декларацію ПІТ 36 у Польщі

- Підбиваємо підсумки

Коли у Польщі особа НЕ зобов’язана реєструвати ФОП (JDG)

Чимало громадян України, які виїхали до Польщі, почали вести деяку господарську діяльність, щось продавати, надавати послуги, наприклад, манікюр, косметичні послуги, масажі тощо. І відповідно у всіх рано чи пізно виникає низка запитань: чи я зобов’язана зареєструвати фізичну особу-підприємця, чи потрібно сплачувати податки з прибутку, коли і як це робити? Куди і як подавати річну декларацію?

Так ось, є основний маркер (умова), коли ви не зобов’язані реєструвати ФОП:

Якщо дохід від вашого бізнесу не перевищує щомісячного ліміту 75% від мінімальної встановленої заробітної плати за звітний рік.

Для кожного року мінімальна зарплата різна, як правило, вона щорічно збільшується, відповідно місячний ліміт, про який говорилося вище, підв’язаний до мінімальної зарплати. У Польщі збільшення мінімальної заробітної плати, у 2023 та 2024 роках відбувалося 2 рази.

Місячні ліміти для 2023 та 2024 років

| 2023 | 2024 | |

| січень | 1745 zł | 3181 zł |

| лютий | 1745 zł | 3181 zł |

| березень | 1745 zł | 3181 zł |

| квітень | 1745 zł | 3181 zł |

| травень | 1745 zł | 3181 zł |

| червень | 1745 zł | 3181 zł |

| липень | 2700 zł | 3225 zł |

| серпень | 2700 zł | 3225 zł |

| вересень | 2700 zł | 3225 zł |

| жовтень | 2700 zł | 3225 zł |

| листопад | 2700 zł | 3225 zł |

| грудень | 2700 zł | 3225 zł |

Таким чином, якщо ви за місяць отримали сумарний дохід, який вищий за встановлений ліміт (див. ліміти в табл. вище), тоді ви зобов’язані протягом 7 днів зареєструвати ФОП (JDG). Інакше, якщо ваш дохід був у рамках лімітів, законодавство Польщі дозволяє продовжити працювати без реєстрації ФОП.

Хто у Польщі може не сплачувати податки?

Не сплачують податки ті особи, у яких річний сумарний дохід становив не більше 30 000 злотих.

Podwyżka kwoty wolnej з podatku do 30 tys. zł i objęcie niw wszystkich podatników rozliczających się według skali PIT, spowodowały, że люди, які osiągnęły w 2023 r. dochód nieprzekraczający 30 tys. zł, nie zapłacą podatku.

Також податки у Польщі не зобов’язані сплачувати люди, які є податковими резидентами інших країн, наприклад, України. У такому разі між Польщею та Україною підписано угоди, щоби не виконувати подвійне оподаткування. Тут ще важливо розуміти те, що якщо ви не резидент Польщі, але заробляєте гроші в Польщі, наприклад, надаючи послуги з прибирання або манікюру, то зобов’язані сплатити податки, з доходу, який ви заробили саме на території Польщі. Якщо ви за роботу приймаєте готівку, то про ваш доход може ніколи не дізнатися польський контролюючий орган. Здебільшого фінансовий моніторинг проводиться для банківських рахунків.

Rezydentem podatkowym w Polsce jest osoba, яка: przebywa w Polsce w danym roku dłużej niż 183 dni (ponad 6 miesięcy), ma w Polsce powiązania personalne (głównie chodzi o rodzinę) lub powiązania ekonomiczne szczególności osiąga większość swoich dochodów).

Чи потрібно декларувати у Польщі свої доходи?

Так, подавати декларацію щороку потрібно незалежно від ваших доходів.

Не декларувати свій дохід може особа, яка нічого не заробила, тобто нуль. І то навіть такі люди можуть за бажання подати річну декларацію, так звану «зерувку», щоб задекларувати свій нульовий дохід. Всі інші люди, як громадяни Польщі, так і іноземці за законодавством зобов’язані звітувати про свої доходи в річній декларації. Не має значення, скільки ви заробили і в якій формі ви працювали, за наймом на умові (про працю, злеценя, про діло), накладча робота надомна, або ведете свій бізнес, наприклад ФОП/JDG, або взагалі працюєте в рамках так званої незареєстрованої діяльності.

Винятком можна вважати українців зі статусом УКР, до яких поки що польський уженд скарбови не чіпляється за декларації, бо пріоритет був відданий українцям з погляду трактування значення «території життєво важливих інтересів». Це стосується переважно українців у статусі УКР, які по можливості продовжують працювати віддалено з Україною та отримують зарплату на українські платіжні картки. Важливо знати, якщо іноземець (українець) заробив гроші, хай навіть не великі на території Польщі, маючи справу з поляком чи іншим іноземцем, зобов’язаний як сплатити податки так і подати річну декларацію.

Українці з картами побиту, які проживають у Польщі понад 185 днів безперервно на рік, належать до категорії податкових резидентів Польщі. Тому для такої категорії насамперед слід звітувати у річній декларації.

Як задекларувати свій дохід у Польщі – ПІТ 36

Якщо ви заробили в Польщі протягом року НЕ більше 30 000 злотих від незареєстрованої діяльності (działalność nierejestrowana) вам необхідно подати податкову декларацію, а саме форму ПІТ 36 (PIT 36). Нижче буде представлено весь покроковий процес подання річної декларації. Заповнення ПІТ 36 у мене зайняло близько 10 хвилин (автор).

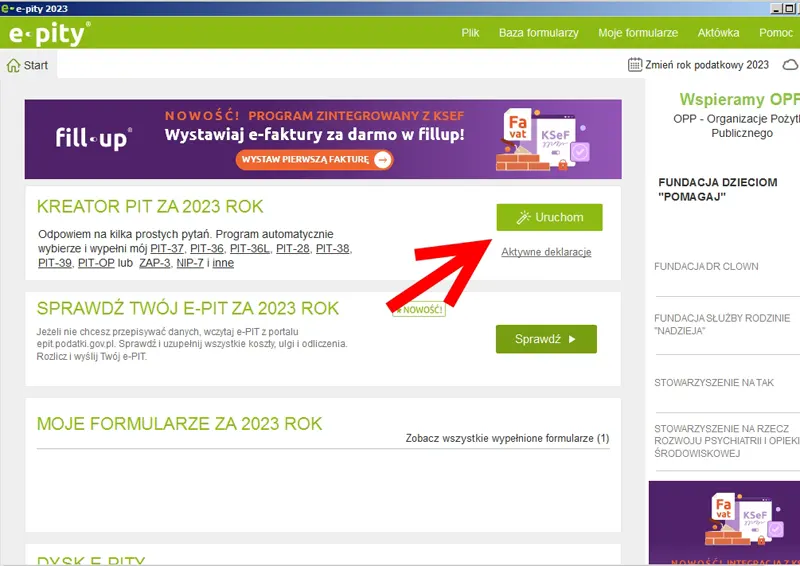

Декларацію можна подати у паперовому вигляді заповнену своїми руками в ужонд скарбовий за місцем проживання або зробити це онлайн за допомогою програми e-pity. Завантажити програму можна на офіційному сайті за посиланням https://www.e-pity.pl/

Після встановлення програми запустіть її та виконуйте покрокове заповнення декларації.

Крок 1

Обираємо індивідуальний розрахунок декларації. Повне наповнення. І в кінці тиснемо кнопку «далі»

Крок 2

Заповнюємо всі необхідні дані: ПІБ, номер Песель, дату народження, адресу, тощо. Деякі дані можуть підтягнутися. І в кінці тиснемо кнопку «далі»

Крок 3

Вибираємо тип декларації, а саме ПІТ 36, діяльність незареєстрована. І в кінці тиснемо кнопку «далі»

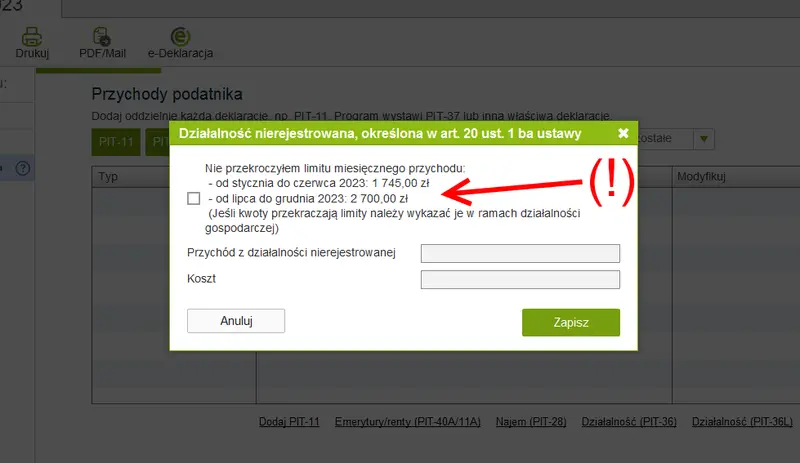

Крок 4

Програма покаже, які були місячні ліміти з доходу минулого року (2023), це коли особа не зобов’язана реєструвати ФОП.

Крок 5

Ставимо галочку як на картинці. І вносите уважно сумарний річний прибуток від вашої діяльності. Koszt (витрати) я залишив порожнім, тому що у мене не було витрат, пов’язаних з моєю діяльністю. Якщо у вас були витрати, такі як витрати на офісне приладдя, комп’ютер для роботи і т.п., то вносите витрати в поле koszt. І наприкінці тиснемо кнопку «Записати» (zapisz).

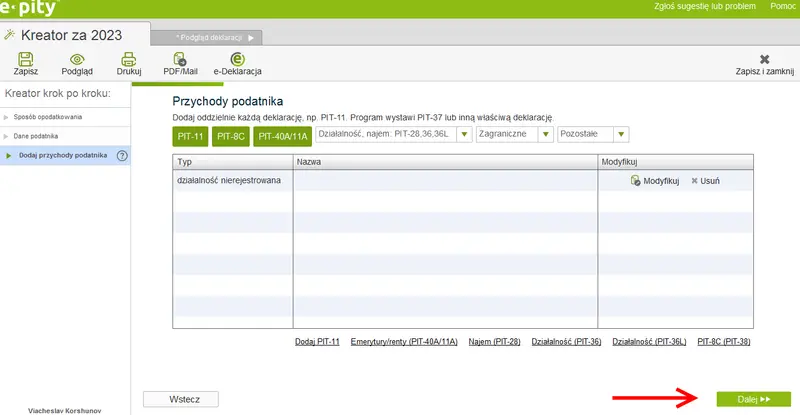

Крок 6

Тиснемо кнопку «далі»

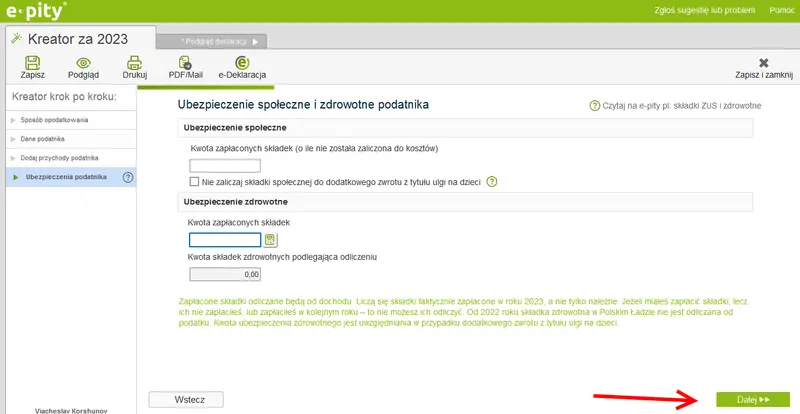

Крок 7

Якщо ви сплачували за себе медичні внески (страховка), можете їх внести у відповідні поля. Вони не підлягають оподаткуванню, тому з вашого сумарного річного доходу вони віднімуться наприкінці. Простими словами, якщо ви робили внески, внесіть ці цифри. Я залишив поля порожніми, бо не робив таких внесків. І в кінці тиснемо кнопку «далі»

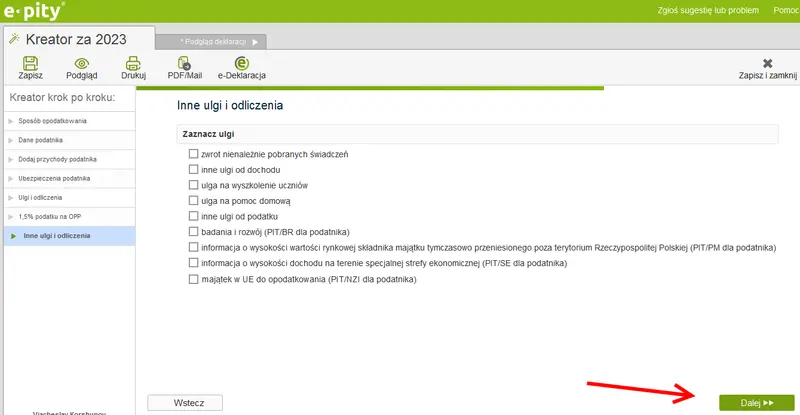

Крок 8

Тут можна вибрати певні пільги, з яких буде повернено податки. Так як я не перевищив річний неоподатковуваний ліміт у 30 000 злотих, то і претендувати на повернення податків не маю права, тому ці всі поля не заповнював. І в кінці тиснемо кнопку «далі»

Крок 9

Тиснемо кнопку «далі»

Крок 10

Ще форма для пільг. Тиснемо кнопку «далі»

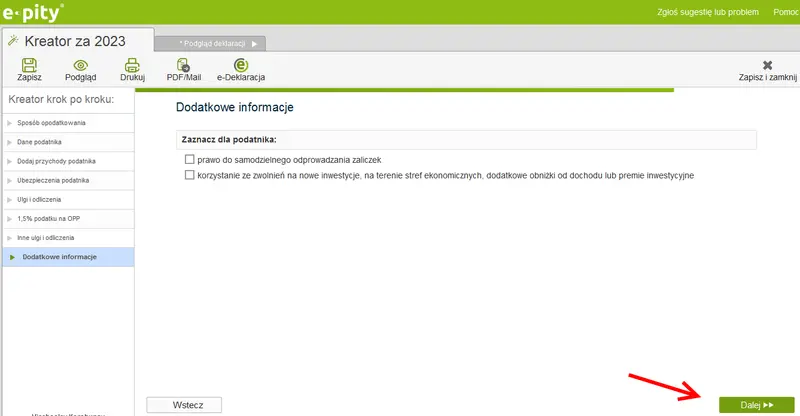

Крок 11

Тиснемо кнопку «далі»

Крок 12

Тиснемо кнопку «далі»

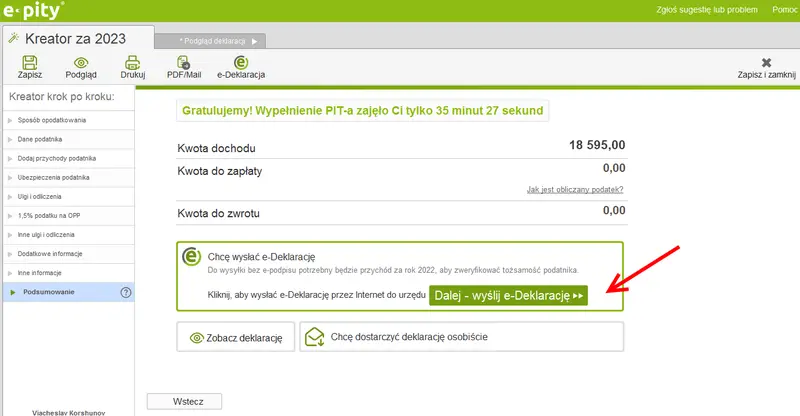

Крок 13

Усі дані внесені. Тиснемо кнопку «Вислати декларацію»

Крок 14

Тиснемо кнопку «далі»

Крок 15

У цьому вікні потрібно ввести в полі «Прихід за минулий рік (2022)», дохід, який ви вказували в декларації минулого року. Якщо це ваша перша декларація, прибуток за минулий рік вкажіть 0. Це свого роду верифікація, що ви це ви. Можете вказати свій е-майл, куди прийде UPO (повідомлення з Ужонда про успішне отримання вашої декларації). І в кінці тиснемо кнопку «Підпиши та відправ»

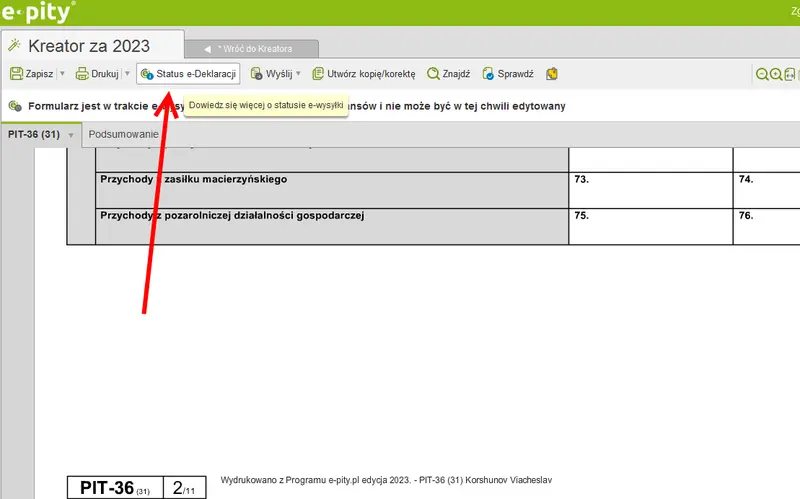

Крок 16

У цьому вікні ви побачите, що відбувається надсилання вашої декларації.

Крок 17

Через кілька хвилин з’явиться вікно з повідомленням, що відбувається надсилання вашої декларації. Можете закрити вікно або чекати.

Крок 18

Перевірити статус вашої декларації можна пізніше натиснувши «Статус е-декларації»

Крок 19

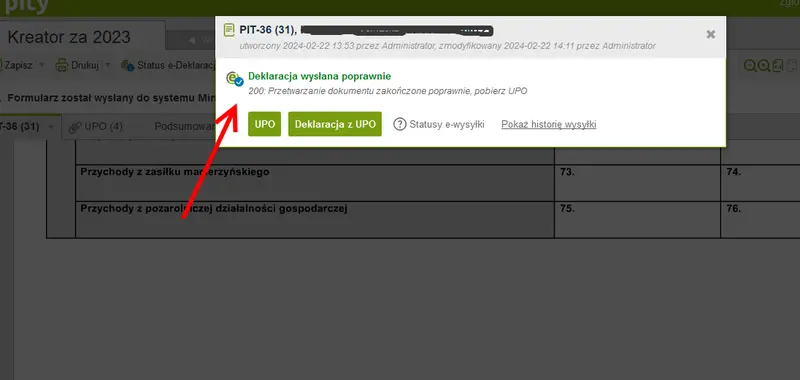

Якщо декларація не має помилок і була успішно прийнята в ужонді скарбовим, ви отримаєте повідомлення 200 (Декларація успішно відправлена). Можете завантажити підтвердження UPO собі на комп’ютер. UPO потрібно зберігати 5 років про всяк випадок.

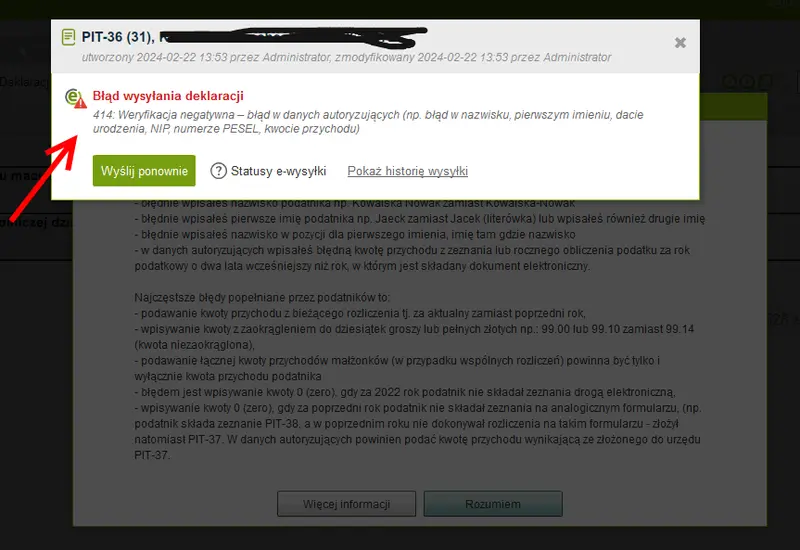

Помилки

Якщо ви припустилися помилок у заповненні декларації програма вам дасть знати. Я, наприклад, припустився кількох помилок тому отримав такі повідомлення у програмі. Ви можете виправити свою декларацію та повторити відправку в уженд.

До якого числа необхідно подати річну декларацію ПІТ 36 у Польщі

Крайній термін подання найпопулярніших декларацій ПІТ-28, ПІТ-36 , ПІТ-36Л, ПІТ-37, ПІТ-38, ПІТ-39 цього року – до 30 квітня 2024 року. Якщо ви прострочите сплату податку – уженд стягуватиме відсотки за затримку. Але це стосується лише тих осіб, які перевищили річний дохід 30 000 злотих і зобов’язані сплатити прибутковий податок.

Відео – Як подати декларацію ПІТ 36 у Польщі

Підбиваємо підсумки

- Декларація доходів: Річна декларація доходів є обов’язковою для всіх, хто отримує дохід у Польщі. Іноземці у Польщі також мають декларувати доходи. Деякі послаблення для українців із статусом УКР.

- Реєстрація ФОП: Не потрібна для діяльності з доходом на місяць нижче 75% мінімальної заробітної плати.

- Звільнення від податків: Доходи до 30 000 злотих на рік звільнені від оподаткування.

- Податковий резидент: Статус визначається проживанням у Польщі понад 183 дні на рік.

Більше інформації про бізнес у Польщі, що не вимагає реєстрації, ви можете знайти за посиланням (польська мова)