ПІТ 11 в Польщі: Як розрахувати ПІТ 11

- Деталі

У Польщі роботодавці виступають як відповідальні за сплату податків за своїх найманих працівників. Вони зобов’язані не лише обчислювати і сплачувати відповідні податки, але й подавати необхідну звітність, ключовим елементом якої є декларація PIT-11. Цей документ інформує фіскальні служби про нараховану заробітну плату та утримані з неї податки.

Чим є декларація PIT-11? Кому, коли і як її потрібно подавати, якщо ви є підприємцем із найманими працівниками? Детальну інформацію про це ви знайдете в даній статті.

ЗМІСТ

- Що таке ПІТ-11?

- Коли та як подається PIT-11?

- Чи існує калькулятор ПІТ-11?

- Чи мають відображатися пільги у ПІТ-11 на дітей, пенсіонерів, молоді 26 років?

- Як подати ПІТ-11 онлайн?

- Як самому розрахувати (заповнити) ПІТ-11?

- Шапка декларації

- Розділ А. Місце та мета надання інформації

- Розділ B. Ідентифікаційні дані заявника

- Розділ C. Ідентифікаційні дані та адреса проживання працівника

- Розділ D. Відомості про витрати на отримання доходу в рамках службових, трудових відносин

- Розділ E. Доходи платника податків, зібрані авансові платежі та внески

- Розділ F. Інформація про розмір доходів

- Розділ G. Інформація про неоподатковувані доходи

- Розділи H та I. Підписи

- Як виглядає декларація ПІТ-11 у 2024 році?

- Як у Польщі перевірити PIT-11 та змінити ПІТ-37 онлайн?

- Що робити, якщо роботодавець у Польщі не надав PIT-11?

- Вступні дані

- Можливі причини неподання PIT-11

- Спосіб 1. Зачекати

- Спосіб 2. Перевірка Twoj e-PIT

- Спосіб 3. Переговори з роботодавцем щодо невидачі PIT-11

- Спосіб 4. Подання розрахункової декларації PIT-37

- Спосіб 5. Повідомлення у податкову про відсутність PIT-11

- Спосіб 6. Довідка про відсутність податкової заборгованості

- Спосіб 7. Трудова інспекція та поліція

- Висновок

Що таке ПІТ 11 в Польщі?

ПІТ 11 (PIT-11) у Польщі – це податкова декларація, яка подається роботодавцями за кожного свого працівника, що відображає доходи та платежі з прибуткового податку (у тому числі авансові), зроблені протягом податкового року.

Оскільки платником податків за співробітників є роботодавець, до його обов’язків входить і розрахунок податків, і їх виплата, і подання цієї декларації. Нагадаємо, що на підставі ПІТ 11 податкова інспекція формує податкові декларації працівників PIT-37, а до обов’язків співробітників входить лише перевірка вірності наданих даних та внесення коректив у разі потреби.

За яких співробітників подається: ПІТ 11 за умовами злеценя, умовами о дзело та умовами про працю?

Декларація PIT-11 надається роботодавцем за кожного найманого співробітника, щодо якого цей роботодавець є платником податків. Іншими словами, за всіх, з ким він протягом року мав підписану умову про працю, умову злеценя або умову о дзело.

Тип трудового договору впливає на суми нетто, одержувані працівниками, отже можуть відрізнятися зазначені у декларації величини (наприклад, ПІТ 11 за умовами злеценя не вказує витрати на обов’язкове страхування від непрацездатності, а, по умовам про діло – витрат на ZUS взагалі не зазначено), однак сама декларація подається у будь-якому із зазначених випадків.

Як подати ПІТ 11 для українців та інших іноземців?

Єдина випадок, що стосується іноземців, які не є податковими резидентами Польщі, які виводять зароблені кошти за кордон Польщі. В цьому випадку подається не ПІТ 11, а форма IFT, однак у даному матеріалі ці ситуації не розглядаються.

В усіх інших випадках подання PIT-11 іноземяцми, зокрема українцями з тимчасовим захистом, нічим не відрізняється від декларацій для громадян Польщі, за винятком вказівки громадянства у відповідній графі декларації.

Чи потрібно підприємцю подавати ПІТ 11 за себе?

Декларації PIT-11 подаються лише за найманих працівників. Якщо індивідуальний підприємець не має співробітників (так званий само зайнятий ІП, JDG), то ПІТ 11 подавати не потрібно.

Коли та як подається PIT 11?

ПІТ 11 має бути подано до податкової інспекції за місцем реєстрації роботодавця, а також надаватися самому співробітнику.

- До податкової інспекції декларація має бути надана до кінця січня, наступного за звітним (наприклад, до 31.01.2024 за 2023 рік).

- Працівнику декларація подається до кінця лютого наступного року за звітний рік.

При цьому дуже важливими є форми подачі:

- У податкову ПІТ 11 сьогодня подається виключно в електронному вигляді (про це детально поговоримо далі).

- Працівнику декларація може бути надана як у паперовому форматі, так і в електронному (наприклад, по email або за допомогою спеціального програмного забезпечення).

Форма надання PIT-11 співробітнику різна: вибирає спосіб передачі документа роботодавець. Працівник не може вплинути на цей процес, але він повинен бути повідомлений, як, де і коли зможе ознайомитися з документом. Цей обов’язок роботодавця діє незалежно від можливості співробітника побачити свою податкову декларацію у Twoj e-PIT. Ймовірно, згодом обов’язок надавати екземпляр декларації ПІТ 11 працівнику буде скасовано, проте на момент публікації цього матеріалу вимога залишалася чинною.

Чи існує калькулятор ПІТ 11?

Перш ніж перейдемо до заповнення декларації, відповімо на досить часто запитання – чи існує онлайн-калькулятор PIT-11? В інтернеті багато різних сервісів, але не кожен з них, на жаль, надає адекватні розрахунки. З PIT-11 ситуація ще більш заплутана, тому що не до кінця зрозуміло, що мають на увазі читачі, які запитують про калькулятор.

Нагадаємо, що декларація ПІТ 11 подається виключно в електронному форматі, і сам спосіб подання можна умовно вважати «калькулятором», але до документу вносяться цифри, які вже розраховані та виплачені раніше. Особливих розрахунків з ПІТ 11 робити не потрібно – вони мали бути зроблені раніше.

Якщо ж під калькулятором розуміється розрахунок нетто зарплат працівників та сумарних витрат на них роботодавців, такі послуги є. Їх, знову ж таки, дуже багато, і ми не можемо порадити будь-який конкретний, тому що не можемо гарантувати його працездатності, але може порекомендувати таке:

Не варто користуватися звичайними калькуляторами зарплат брутто-нетто, оскільки вони відображають лише витрати працівника на податки та збори ЗУС. Роботодавець може нести додаткове фінансове навантаження (виплачувати свою частку соціальних внесків за співробітника). Тому, вибираючи калькулятор, звертайте увагу і на цей факт.

Чи мають відображатися пільги у ПІТ 11 на дітей, пенсіонерів, молоді до 26 років?

У декларації PIT-11 мають бути зазначені різні податкові пільги, а отже, інформацію щодо них роботодавець має підготувати заздалегідь. Йдеться про такі пільги:

- для осіб молодших 26 років;

- для тих, хто користується пільгою 4 Плюс;

- пільги репатріанта (ульга на поворот);

- пільги для працюючих пенсіонерів;

- для людей, які скористалися звільненням від податку, але їхній дохід перевищив ліміт доходу;

- для людей, які отримали дохід з інших джерел, крім договору, із цим роботодавцем.

Залежно від типу доходу потрібно заповнити певні частини (розділи) PIT-11. Відповідно працівник повинен заздалегідь сповістити роботодавця про наявність у нього прав на податкові пільги. В іншому випадку йому доведеться самому вносити виправлення в PIT-37, сформовану на основі ПІТ 11, що не відображає пільгу.

Як подати ПІТ 11 онлайн?

Для подання декларацій існує спеціальний державний сервіс e-Deklaracje , у якому достатньо вибрати необхідну форму (у даному випадку PIT-11) та заповнити її. Однак слід розуміти, що файли для заповнення можуть бути доступні тільки в період подання декларацій (у січні).

Індивідуальний підприємець не зобов’язаний підписувати декларацію електронним підписом, достатньо його авторизації у системі. Представники компаній повинні мати кваліфікований цифровий підпис.

Однак для подання ПІТ 11 можуть бути використані інші інструменти, що дозволяють заповнювати та надавати декларації, якщо вони інтегровані з відповідними державними сервісами. Йдеться про спеціальні програми для бухгалтерів, управління підприємства і т.д.

Як самостійно заповнити (розрахувати) ПІТ 11?

Варто зауважити, що форма декларації може змінюватись. Ми наведемо приклад на підставі форми №29, яку подають за 2023 рік. У майбутньому вона може зазнати змін, проте основна суть заповнення залишиться тією ж. В офіційних онлайн-сервісах, через які можна буде заповнити ПІТ 11, актуальний бланк має бути наданий своєчасно та автоматично.

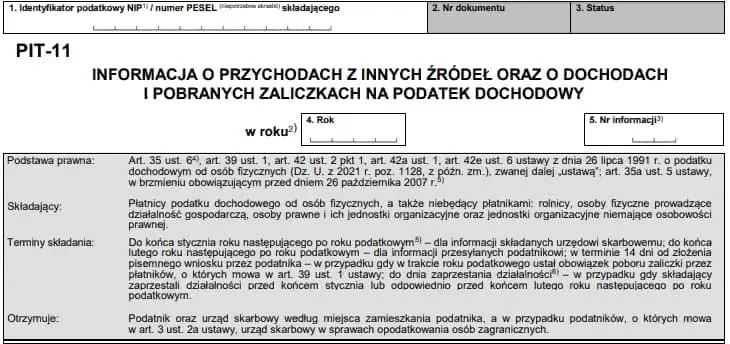

Шапка декларації ПІТ 11

Тут заповнюються такі поля:

- У полі 1 вказується PESEL чи NIP роботодавця (звертаємо окрему увагу – не працівника, саме роботодавця).

- Поля 2 та 3 заповнюються податковою.

- У полі 4 зазначається рік, за який подається декларація.

- Поле 5 — це поле, де вказується порядковий номер декларації.

Для поля 5 є кілька пояснень. Якщо це перша ПІТ 11 для цього працівника, вказується «1». Наступні цифри – “2”, “3” і т.д. вбираються, якщо на цю ж людину подається кожна наступна декларація за той же рік, при цьому не є коригуючою попередньої.

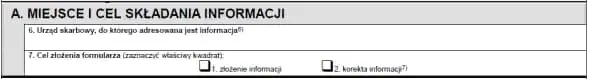

Розділ А. Місце та мета надання інформації

У розділі А форми PIT-11 у полі 6 зазначається податковий орган, до якого подаються відомості.

Поле 7 – мета відправлення форми. Коли платник подає цю декларацію вперше, вибирається первинне подання (квадратик № 1 — złożenie informacji). Якщо коригується вже подана ПІТ 11, заповнюється квадратик №2 (korekta informacji).

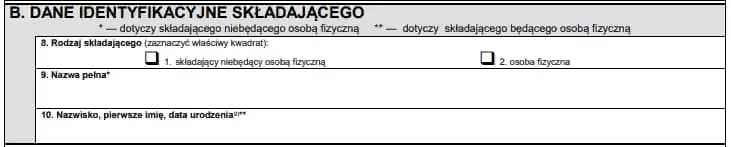

Розділ B. Ідентифікаційні дані заявника

У розділі B наводяться дані платника податків, тобто дані роботодавця:

- У полі 8 вказується юридичний статус платника:

- не є фізичною особою (składający niebędący osobą fizyczną) – відмітка ставиться, якщо бізнес ведеться у формі компанії;

- фізична особа (osoba fizyczna) означає індивідуального підприємця.

- Поле 9 заповнюється лише платниками, які є фізичними особами, із зазначенням найменування підприємства.

- Поле 10, відповідно, заповнюють лише ІП, вказуючи ім’я, прізвище та дату народження підприємця.

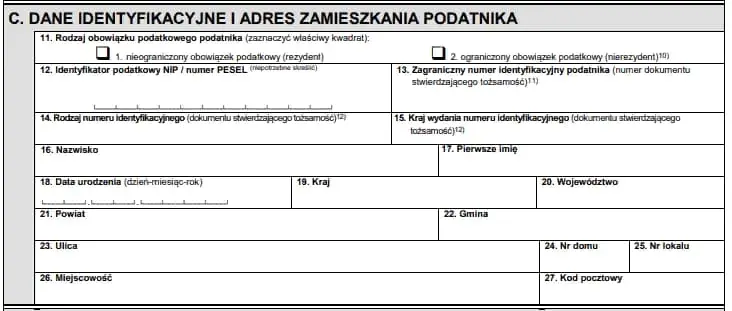

Розділ C. Ідентифікаційні дані та адреса проживання працівника

Розділ C декларації PIT-11 використовується для зазначення даних особи, котрій складається дана декларація, тобто. працівника (у тому числі підрядника за умовою злеценя або виконавця за умовою про дзело – далі всіх їх називатимемо працівниками або співробітниками).

- У полі 11 зазначається вид податкового зобов’язання:

- квадрат 1 для податкових резидентів;

- квадрат 2 для іноземців-нерезидентів.

- У полі 12 вводиться PESEL працівника.

- Поля 13, 14 та 15 використовуються для іноземців, які не мають PESEL. Вони вказують іноземні ідентифікатори. В даний час ПЕСЕЛЬ має бути у іноземця, тому ці поля не заповнюються для тих осіб, хто фактично працює в Польщі.

- У полі 16 платник податків зазначає прізвище працівника.

- У полі 17 – його ім’я.

- У полі 18 зазначається дата народження співробітника.

- У полі 19 – країна громадянства працівника.

- Поля з 20 до 27 призначені для введення адреси проживання співробітника.

Зверніть увагу на адресу фактичного проживання (поля 20 – 27) вказується польська адреса, за якою в Польщі проживає працівник.

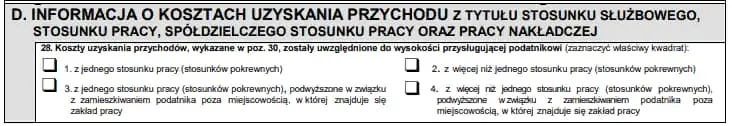

Розділ D. Відомості про витрати на отримання доходу в рамках службових, трудових, кооперативних трудових відносин та надомної роботи

Розділ D (поле 28) заповнюється лише у разі працівників, прийнятих на роботу на основі службових відносин, трудових відносин, відносин надомної роботи чи відносин кооперативного працевлаштування. У цих випадках «галочка» ставиться у поле.

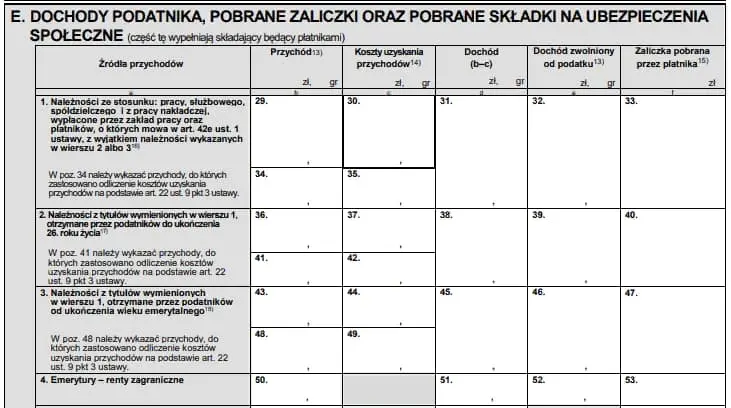

Розділ E. Доходи платника податків, зібрані авансові платежі та внески

У частині Е показані виплати та пільги, отримані працівником, а також витрати, понесені для отримання доходу, та зібрані авансові податкові платежі.

Зверніть увагу, що зліва нумеровані рядки сірого кольору – їх називатимемо просто «рядками». Правіше поля зі своїми номерами – вони, відповідно, іменуватимуться полями.

- Перший рядок заповнюється у разі розрахунку доходів від службових відносин, роботи (за умовою про працю), надомної роботи або кооперативних трудових відносин. У цьому рядку:

- у полях 29 та 34 вказують суми доходів, отриманих або наданих платнику податків протягом року;

- у полях 30 та 35 відображаються витрати на отримання доходів від винагороди, зазначеної у пунктах 29 та 34 – паушальні витрати включаються до поля 30, а у пункті 35 показано 50% витрат на використання авторських прав;

- у полі 31 запроваджуються значення прибутку, тобто. різницю (п.29 + п.34) – (п.30 + п.35);

- у полі 32 зазначаються лише суми доходів, звільнених від оподаткування за угодами про уникнення подвійного оподаткування та інших міжнародних договорів;

- у полі 33 вводяться значення авансів PIT, зібраних протягом звітного року.

- Другий рядок стосується заборгованості, пов’язаної з погашенням доходів від службових відносин, роботи, надомної роботи, кооперативних трудових відносин, отриманих особами віком до 26 років, які не користувалися звільненням від прибуткового податку:

- у полях 36 та 41 зазначені винагороди, за якими були отримані аванси за рахунок:

- подання заяви про відмову від звільнення від прибуткового податку;

- доходів від цих договорів, що перевищили ліміт звільнення у розмірі 85 528 злотих протягом року.

- у полях 37 та 42 відображаються неоподатковувані витрати, понесені у зв’язку з отриманням доходів, зазначених у пунктах 36 та 41 — паушальні витрати включаються до поля 37, а 50% витрат на використання авторських прав включаються до поля 42;

- поле 38 – значення доходу, тобто. різниця, отримана в результаті обчислення (п.36 + п.41) – (п.37 + п.42);

- у полі 39 зазначені суми доходів, звільнених від оподаткування за угодами про уникнення подвійного оподаткування та інших міжнародних договорів;

- у полі 40 заносяться суми авансових платежів, стягнутих у рахунок доходів за рядком 2.

- у полях 36 та 41 зазначені винагороди, за якими були отримані аванси за рахунок:

- Третій рядок стосується осіб, які досягли пенсійного віку:

- у полях 43 та 48 зазначені винагороди, за якими були отримані аванси за рахунок:

- неподання декларації про використання звільнення від PIT;

- доходів від договорів, за якими перевищено ліміт звільнення у розмірі 85528 злотих протягом року.

- у полях 44 та 49 відображаються неоподатковувані витрати, понесені у зв’язку з отриманням доходів, зазначених у пунктах 43 та 48 — паушальні витрати включаються до поля 44, а 50% витрат на використання авторських прав включаються до поля 49;

- поле 45 – значення доходу, різниця, отримана обчисленням (п.43 + п.48) – (п.44 + п.49);

- у пункті 46 зазначено суми доходів, звільнених від оподаткування за угодами про уникнення подвійного оподаткування та інших міжнародних договорів;

- у полі 47 – вартість авансових платежів, стягнутих у рахунок доходів за рядком 3.

- у полях 43 та 48 зазначені винагороди, за якими були отримані аванси за рахунок:

- Четвертий рядок стосується іноземних пенсій та ануїтетів:

- поля 50 та 51 включають пенсії та ануїтети, отримані платником податків з-за кордону;

- у полі 52 вказується вартість отриманих пенсій та ануїтетів у тій мірі, в якій вони звільнені від оподаткування (відповідно до формулювання угод про уникнення подвійного оподаткування або інших міжнародних угод);

- у полі 53 – утриманий податковий аванс щодо іноземних пенсій та ануїтетів.

До п’ятого рядка належать доходи, отримані за умовами про діло, а також за договорами управління підприємством, управлінськими договорами або договорами аналогічного характеру, у тому числі доходи за договорами цього виду, укладеними в рамках несільськогосподарської підприємницької діяльності платника податків:

- у полі 54 зазначені суми фактично одержаних доходів;

- поле 55 включає видатки отримання доходів від діяльності, здійснюваної особисто;

- у полі 56 зазначені відмінності різниця позицій (п.54 – п.55);

- у полі 57 – суми податкових авансів, стягнутих за титулами, зазначеними у рядку 5.

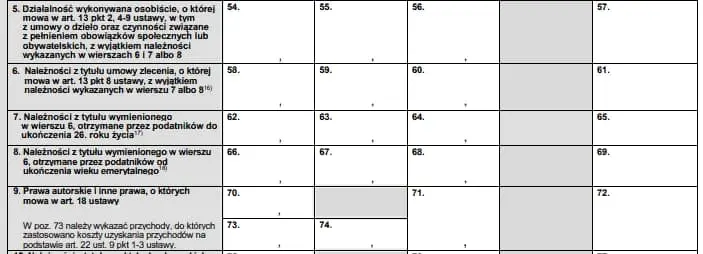

Шостий, сьомий та восьмий рядки використовуються для відображення доходів за умовою злеценя (неоподатковуваних фіксованою ставкою податку):

- у полях з 58 до 61 враховується винагорода підрядників (співробітників з умовами злеценя), не зазначених у наступному рядку, тобто. оподатковуваний дохід, отриманий особами віком від 26 років та особами, які не досягли пенсійного віку;

- поля з 62 до 65 (рядок 7) – виплати, зроблені особам віком до 26 років, які хотіли, щоб податок нараховувався на їх винагороду, у тому числі доходи від роботи, що перевищують 85 528 злотих;

- поля з 66 по 69 (рядок 8) передбачають виплати особам, які досягли пенсійного віку та бажаючим, щоб із їх заробітної плати стягувався, включаючи доходи, що перевищують 85528 злотих.

Дев’ятий рядок стосується доходів, серед іншого: за користування авторськими правами та виконавцями суміжних прав авторів або розпорядження ними цими правами – у розмірі 50% отриманого доходу. Ці витрати розраховуються на основі доходу, зменшеного на внески з пенсійного страхування, страхування за інвалідністю та страхування через хворобу, утриманим платником у цьому місяці, основою якого є цей дохід.

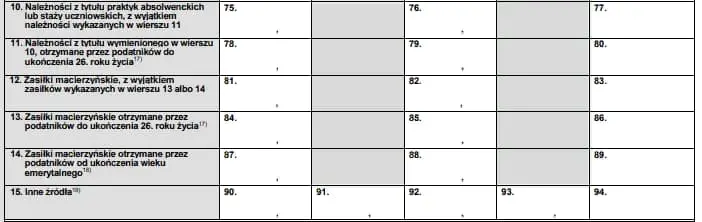

Десятий та одинадцятий рядки відносяться до доходів, отриманих від стажувань випускників:

- поля з 75 по 77 (рядок 10) включають винагороду осіб, не зазначених у наступному рядку, тобто. винагороду, отриману особами віком від 26 років;

- поля з 78 по 80 (рядок 11) запроваджують виплати особам віком до 26 років, які хотіли, щоб податок нараховувався на їхні доходи або чиї звільнені від оподаткування доходи загалом перевищили 85 528 злотих.

Рядки дванадцять, тринадцять і чотирнадцять стосуються виплачуваної допомоги у зв’язку з вагітністю та пологами:

- поля з 81 по 83 (рядок 12) враховуються пільги, не зазначені у наступному рядку, тобто одержувані людьми старше 26 років та людьми, які не досягли пенсійного віку;

- поля з 84 по 86 (рядок 13) відносяться до виплат особам віком до 26 років, які хотіли, щоб податок стягувався з їхньої заробітної плати або чиї звільнені від оподаткування доходи загалом перевищили 85 528 злотих;

- поля з 87 по 89 (рядок 14) стосуються виплат особам, які досягли пенсійного віку і бажаючим, щоб з їхньої заробітної плати стягувався податок, чи доходи, що не оподатковуються, перевищили 85528 злотих.

П’ятнадцятий рядок (поля з 90 по 94) стосується доходів із джерел, відмінних від зазначених у попередніх рядках, включаючи інші грошові виплати із соціального страхування, які отримуються за місцем роботи.

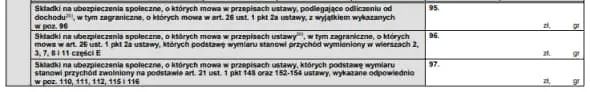

Поля з 95 по 97 відносяться до внесків на соціальне забезпечення, що віднімаються з доходу:

- у полі 95 наводяться внески, що стягуються з оподатковуваної винагороди, крім внесків, включених у полі 96;

- поле 96 відбиває внески по оподатковуваній винагороді, тобто включаються до рядків 2, 3, 7, 8 та 11 (застосовується до осіб до 26 років та осіб, які досягли пенсійного віку);

- поле 97 – внески, розраховані на винагороду, з якої не стягується податок (зазначені у полях 110, 111, 112, 115, 116 – застосовується до осіб віком до 26 років та осіб, які досягли пенсійного віку).

Ймовірно, це найскладніший розділ декларації, але, незважаючи на велику кількість інформації, у конкретному випадку вводитиметься лише її частина. Головне – точно розуміти, що й куди заносити.

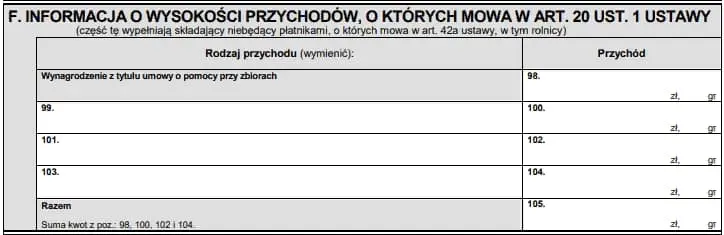

Розділ F. Інформація про розмір доходів, зазначених у ust.1, art.20 Закону

Частина F декларації PIT-11 (поля з 98 по 105) містить інформацію про суму доходу, що сплачується суб’єктом, який є неплатником авансів з податку. Це доходи, зокрема, від:

- договорів на збирання врожаю;

- угоду про активацію;

- договори, за якими платником є особа, яка не є підприємцем;

- нагороди (nagrody) у сумі понад 200 злотих.

У полях 99, 101 та 103 вказується вид доходу. Поля 98, 100, 102, 104 – місця запровадження сум доходів. Сума цих полів записується у полі 105.

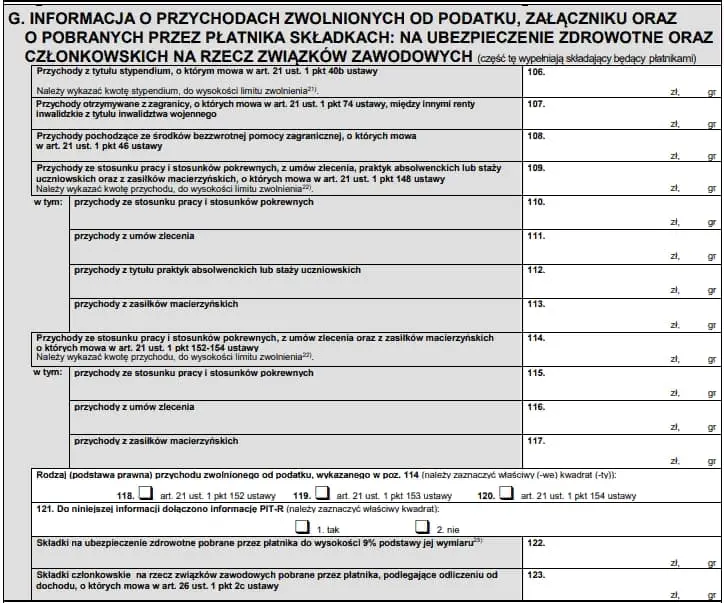

Розділ G. Інформація про неоподатковувані доходи

Ця частина PIT-11 повинна містити інформацію про доходи, на які поширюється звільнення від податків:

- У полі 106 зазначені суми виплаченої стипендії, але до неоподатковуваної суми, на яку авансовий податок не стягується.

- У поле 107 вносяться пенсії з інвалідності, отримані з-за кордону (у зв’язку з військовою інвалідністю, суми допомоги, призначених жертвам війни та членам їх сімей, а також пенсії з нещасних випадків (інвалідність виникла у зв’язку з вимушеним перебуванням на роботах у Третьому Рейху) у 1939-1945 роках).

- Поле 108 показує прибутки від безповоротної іноземної допомоги. Платники, які здійснюють розрахунок цього виду доходів, залишають це поле порожнім.

- Поле 109 являє собою суму полів 110, 111, 112, 113 (не може перевищувати ліміт 85528 злотих), де поле:

- 110 – застосовується до доходів умов про працю;

- 111 – стосується доходів за умов злеценя;

- 112 – стосується доходів від стажувань випускників;

- 113 – допомога у зв’язку з вагітністю та пологами.

- Поле 114 є сумою полів 115, 116, 117 (так само не вище 85528 злотих), які означають:

- 115 – застосовується до доходів від трудових та пов’язаних з ними відносин (умови про працю);

- 116 – доходи за умовами злеценя;

- 117 – допомога у зв’язку з вагітністю та пологами.

Коли поле 114 буде заповнено, необхідно встановити одну з «галочок» поряд із полями:

- 118 – у разі ульги на поворот;

- 119 – якщо йдеться про пільгу для 4 дітей;

- 120 – пільга для працюючих пенсіонерів.

Поле 121 зазначається, чи будуть додані до PIT-11 додатки PIT-R із відомостями про суми, виплачені платнику податків за виконання соціальних та цивільних обов’язків.

У полі 122 зазначається сума внесків медичного страхування, сплачену у цьому календарному році.

Поле 123 – це місце для введення членських внесків профспілок, що віднімаються з доходів.

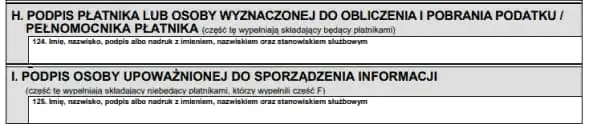

Розділи H та I. Підписи

Частина H заповнюється заявниками, які є платниками податків. Частина I – заявники, які не є платниками і заповнили раніше частину F.

Оскільки документ подається в електронному вигляді, ці поля заповнюються без підпису. Але для надання працівникові у паперовому форматі, підпис потрібен.

Як виглядає декларація ПІТ 11 у 2024 році?

У 2024 році (при подачі декларації за доходи 2023 року) використовується бланк версії 29:

Як у Польщі перевірити ПІТ 11 та змінити ПІТ 37 онлайн?

Надання податкової декларації PIT-11, що є основою для розрахунку PIT-37 за рік працівника – обов’язок роботодавця. Як правило, це має відбуватися до 1 березня наступного року за звітний. Проте передати дані до податкових органів в електронному вигляді роботодавець має значно раніше.

Вже з 15 лютого (якщо дата не переноситься за окремим урядовим рішенням), працівник може переглянути через інтернет відомості, пов’язані з його заробітком. Як використовувати систему Twoj e-PIT, про що можна дізнатися і для чого все це потрібно – розглянемо далі.

Зверніть увагу

Незважаючи на встановлену дату – 15 лютого, навантаження на систему в перші дні може бути великим, через що сайт податкових органів може бути недоступним.

Якщо не вдається отримати необхідні відомості, треба спробувати через кілька днів, коли навантаження на ресурс ослабне.

PIT – прибутковий податок, який сплачують, зокрема, і наймані працівники Польщі. У тому числі й іноземці.

Відповідальність за виплату податків лежить на роботодавці, він формує звіт перед податковими органами за податки працівника. Декларація, яку подає роботодавець, має назву PIT-11. На її підставі автоматично розраховується декларація працівника – PIT-37. Існують й інші види декларацій, що залежать від типу діяльності, але дві зазначені – найпоширеніші.

Навіщо потрібно перевіряти PIT 11?

Нинішня система максимально спрощує звітність для працівника (нагадаємо, ще нещодавно формування PIT-37 проводилося працівником самостійно, у ручному режимі). Тим не менш, перевірити дані варто.

- По-перше, роботодавець міг банально помилитися, а така помилка може негативно вплинути і на працівника.

- По-друге, різні податкові пільги, виплати, відрахування могли не зазначитися у сформованому документі, і тоді потрібно (через ту саму онлайн-систему) подавати додаткову декларацію для коригування даних.

При цьому якщо перевірка не виявила порушень, ніяких заходів вживати не потрібно. За відсутності коригувальних запитів декларація вважається поданою.

Як перевірити свої дані у Twoj e-PIT?

Звертаємо увагу, що з 2021 року авторизація у податковій системі здійснюється не через Twoj e-PIT, як це було раніше, а через загальну авторизацію різних сервісів urzadskarbowy.gov.pl .

Крок 1. Авторизація

Для входу потрібно мати: профіль ePUAP, дані інтернет-банкінгу, профіль у додатку mObywatel або створений раніше профіль в системі Twoj e-PIT, із зазначенням PESEL.

При цьому для входу через PESEL потрібно ввести параметри доходу за минулі періоди. За їх відсутності (взагалі або в системі) можна застосовувати лише інші методи авторизації.

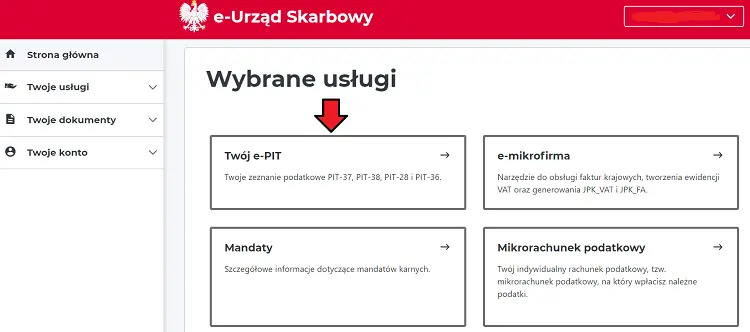

Крок 2. Перехід у Twoj e-PIT

Після входу в систему натисніть іконку Twoj e-PIT. Повторної авторизації не потрібно.

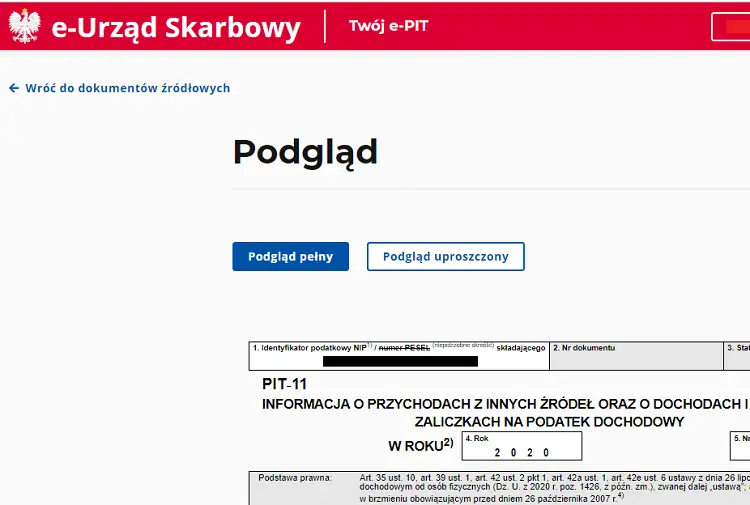

Крок 3. Вибір декларації

Перейдіть на вкладку «Dokumenty źródłowe». Ознайомтеся зі списком наявних декларацій. Зверніть увагу, якщо роботодавців було кілька, то і декларацій PIT-11 має бути така сама кількість. При цьому PIT-37 може бути одна.

Крок 4. Перегляд декларації

Виберіть PIT-11, що вас цікавить. Відкриється PDF-документ.

Необхідно розуміти, що ПІТ 11 сформований роботодавцем, і у разі помилок у цьому документі треба звертатися до нього. ПІТ-37, сформований виходячи з даних роботодавця — це сфера відповідальності самого працівника. Якщо виявлено неточності або не враховано необхідні деталі (наприклад, не вказана дитина, що недавно народилася), цю декларацію необхідно коригувати (див. далі).

Якщо потрібно повернення податку, зробити це можна онлайн (розглянуто у окремій статті).

Дуже важливо, що передача документа працівнику здійснюється, як правило, до 1 березня, але внести дані до системи роботодавець був зобов’язаний до кінця січня. Під час перевірки у лютому всі декларації мають бути! Їхня відсутність є приводом для виправлення ситуації.

Як виправити PIT-37 у Twoj e-PIT?

Спосіб коригування даних дуже залежить від типу змін, що вносяться. Тому ми не детально описуватимемо кожен випадок, а надамо офіційну довідкову інформацію від Мінфіну Польщі.

Покрокова інструкція з PIT-37:

Інструкція по роботі з Twоj e-PIT:

Відео-інструкція з розрахунку PIT:

Якщо з якоїсь причини немає можливості використовувати онлайн-метод подачі PIT-37, заповнити та надіслати декларацію можна в «ручному» режимі.

Зверніть увагу, що вище йдеться про виправлення даних декларацій протягом встановленого для цього періоду (як правило, до кінця квітня року, наступного за звітним, але іноді дата може бути перенесена на початок травня). Однак коригування можливі і після вказаного терміну – це вже зовсім інша технологія.

Як переконатись, що декларацію відправлено до податкової?

Якщо виправлення автоматично сформованої декларації PIT-37 не були потрібні, то документ буде відправлено до податкової за замовчуванням – в останній день подання (за законом це останній день квітня, але якщо він припадає на вихідний, то дата переноситься на наступний робочий день травня, наприклад, у 2023 році це 2 травня).

Якщо коригування мали місце (а також у всіх інших випадках – для перевірки вірності відправки) користувачеві буде надіслано спеціальний документ Urzędowe Poświadczenie Odbioru (UPO). Він є підтвердженням факту подання декларації PIT та її отримання податковою інспекцією. UPO використовується лише при подачі через Інтернет.

Документ UPO видається виключно після позитивного результату перевірки – у цьому випадку декларації надається статус 200, що означає правильне завершення обробки документа. На жаль, декларація може мати й інші статуси.

Які статуси існують і що вони означають?

Ще раз звертаємо увагу – єдиний позитивний статус – 200. Отримання відмінного від нього сигналізує про наявність проблем:

- Статус 401: перевірка декларації дала негативний результат, документ не відповідає вимогам. Найчастіше причиною є неправильно заповнене якесь одне обов’язкове поле у декларації.

- Статус 411: Декларація з таким ідентифікаційним номером платника податків вже існує. Таке трапляється, наприклад, якщо одну й ту саму декларацію подати двічі – онлайн та у паперовому вигляді.

- Статус 412: дані авторизації не відповідають даним у документі. Найчастіше це проблема з електронним підписом, яку неможливо перевірити за допомогою кваліфікованого сертифіката, що діє.

- Статус 414: неправильні дані ідентифікації. Таке трапляється за помилкового зазначення номера PESEL, NIP, суми доходу за минулий рік тощо.

Тільки статус 200 означає, що декларація була складена правильно та отримана податковою. Тільки при статусі 200 буде сформовано та надіслано користувачеві документа UPO.

Що робити, якщо UPO не надходить?

Відсутність документа UPO може сигналізувати про наявність проблем із декларацією, але може означати і технічну помилку, внаслідок якої сформований документ не було доставлено.

Перевірити факт подання та ухвалення податкової декларації можна в особистому кабінеті на порталі Twoj e-PIT . Після входу користувач побачить нещодавно представлені PIT’и, і кожен з документів матиме інформацію про присвоєний контрольний номер та статус відправлення.

Якщо PIT подавався не самим платником податків або це здійснювалося за допомогою сторонніх програм, і немає можливості перевірки на урядовому порталі, слід особисто звернутися до податкової із запитом про надання копії UPO до поданої раніше декларації.

Що робити, якщо роботодавець у Польщі не надав ПІТ 11?

Щороку, у період податкової звітності, у деяких іноземців у Польщі виникають проблеми із деклараціями. Роботодавець, зобов’язаний надати PIT-11, на підставі якої і формується декларація працівника PIT-37. Але роботодавець робить це не завжди, а відповідальність за несплату податків може понести і співробітник.

Що робити, якщо роботодавець не надіслав PIT-11? Куди звертатися та які заходи впливу існують? Відповіді читайте у матеріалі далі.

Вступні дані

Коротко нагадаємо кілька основних вступних, пов’язаних із поданням щорічної податкової декларації:

- Відповідальність за оплату податків за працівника чи виконавця (далі, працівник) несе роботодавець чи замовник (далі, роботодавець), відповідно, подання ПІТ 11 – обов’язок роботодавця.

- Ця норма відноситься до всіх випадків трудових та аналогічних їм відносин, тобто в рівній мірі поширюється і на працюючих за умовами про працю , і за цивільно-правовими договорами.

- До кінця січня кожного року роботодавець зобов’язаний подати PIT-11 в електронному вигляді до податкової інспекції, а до кінця лютого – надати її працівникові.

- Працівник повинен на підставі ПІТ 11 сформувати та надати до податкової ПІТ-37 (як правило, до 30 квітня), проте зараз чинна система автоматично формує PIT-37 на основі PIT-11, і працівнику залишається лише перевірити вірність декларації та підтвердити її або внести корективи.

- Незважаючи на зобов’язання роботодавця, якщо декларація не надана та/або з одержаного доходу не виплачувався податок, кримінальну відповідальність понесе і працівник.

Існують деякі процесуальні відмінності під час роботи іноземця, який не є податковим резидентом Польщі. Однак у цій статті ці випадки не розглядаються.

Для подальшого розгляду змоделюємо типову ситуацію. Роботодавець як платник податку за працівника зобов’язаний до кінця лютого надати співробітнику PIT-11 за попередній податковий рік. Це персональна інформація про його річний дохід та аванси, виплачені з прибуткового податку із заробітної плати. Проте встановлений термін минув, але працівник так і не отримав зазначену декларацію. Що ж можна зробити у такому випадку?

Можливі причини неподання ПІТ 11

Працівник може не отримати своєчасно декларацію ПІТ 11 з різних причин:

- Декларацію відправлено в останній день лютого і ще не дійшло до працівника.

- PIT-11 відправлено із запізненням (пізніше лютого).

- Декларація не була відправлена за забудькуватістю, але своєчасно передана в електронну систему Twoj e-PIT.

- ПІТ 11 за забудькуватістю не була сформована роботодавцем.

- Роботодавець не сплачує податки із зарплати співробітника, і, отже, не може сформувати та подати декларацію.

У зв’язку з цими причинами і розглянемо можливі способи вирішення проблеми.

Спосіб 1. Зачекати

На перший погляд, спосіб м’яко кажучи виглядає дивно. Однак нерідко він спрацьовує краще або як мінімум не гірше за інших. Справа в тому, що найчастіше роботодавець надсилає декларацію працівникові поштою. Відповідно до норм польського законодавства, датою подання (надання) документів є день прийняття їх поштовим відділенням.

Якщо, наприклад, ПІТ 11 було відправлено 28 лютого, вважається, що свої обов’язки роботодавець виконав своєчасно. Співробітник отримає документ після його доставки, що може зайняти деякий час.

Насправді до 1,5 – 2 тижнів від 1 березня можна зачекати доставки кореспонденції. І лише за її відсутності більш тривалий час, робити інші кроки (починаючи зі Спосібу 3, оскільки одночасно використовувати другий метод нічого не заважає).

Спосіб 2. Перевірка Twoj e-PIT

Ще раз нагадаємо, що роботодавець має сформувати та передати декларацію до податкових органів для кінця січня. З 15 лютого (у більшості випадків) вона стає доступною для перевірки працівником у системі Twoj e-PIT.

Якщо дані в системі є, то половину проблеми вважатимемо вирішеною. Передача паперового примірника працівникові – обов’язок роботодавця, і невиконання цього кроку є порушенням, проте сам працівник точно не постраждає за несплату податків, оскільки зобов’язання перед державою виконано.

Подальше залежить від вимог працівника – можна одним із таких способів постаратися отримати свій екземпляр.

На жаль, спосіб добре працює лише у випадках іноземців, які тривалий час перебувають у Польщі. У тих, у кого звітний рік є першим робітником у Польщі, нерідко виникають складнощі з авторизацією у Twoj e-PIT. Тоді доведеться застосовувати інші методи.

Спосіб 3. Переговори з роботодавцем щодо невидачі ПІТ 11

Якщо йдеться про забудькуватість роботодавця, то варто переговорити з ним (або його офіційним представником, наприклад, бухгалтером). Якщо це не допоможе, можна надіслати офіційне письмове нагадування рекомендованим листом з повідомленням. Необхідність підтвердити факт одержання пов’язана з можливими подальшими методами впливу.

На цьому етапі головне з’ясувати, що спричинило несвоєчасне відправлення декларації, та вироблення методів вирішення проблеми.

Спосіб 4. Подання розрахункової декларації PIT-37

Якщо попередні дії не дали результатів, виникає питання: звідки платнику податків взяти дані про сплачені авансові платежі з податку на прибуток? Одне з рішень — подати декларацію ПІТ-37 із розрахунковими сумами, тобто оформити її на підставі цифр фактичних платежів із заробітної плати за звітний рік.

Варіант досить клопіткий, і малодосвідченим іноземцям, можливо, доведеться звертатися за допомогою до податкових консультантів або спеціального програмного забезпечення. Але головне — вчасно сплатити податок (подати декларацію до 30 квітня). Скоригувати дані щодо фактичних виплат можна буде і пізніше, наприклад, за фактом запізнілої передачі ПІТ 11 роботодавцем. Під час подання «розрахункової декларації» працівник повинен додати листа про те, що суми розраховані самостійно у зв’язку з відсутністю PIT-11 від роботодавця.

Спосіб 5. Повідомлення у податкову про відсутність ПІТ 11

Рішення, яке можна використовувати після, разом чи замість попереднього, – це повідомити про факт відсутності декларації до податкової інспекції. Невиконання роботодавцем такого важливого обов’язку пов’язане з кримінальною відповідальністю та накладенням штрафу.

Спосіб є досить ефективним для впливу на роботодавця (іноді достатньо повідомлення, що хочете ним скористатися), проте це не вирішує проблеми самого працівника-платника податків, пов’язаної з відсутністю необхідних даних. При цьому найнадійнішим джерелом інформації про податки та внески, які стягуються з доходів, безсумнівно, є податкова інспекція, і не виключений варіант, що співробітники установи допоможуть вирішити проблему, надавши додаткові варіанти можливих дій.

Спосіб 6. Довідка про відсутність податкової заборгованості

Кожен платник податків Польщі має право звернутися до податкового органу за відповідною довідкою. Установа зобов’язана видати її, якщо може підтвердити факти чи правовий статус, що випливає із записів, реєстрів, що ведуться канцелярією, або з інших даних, які перебувають у його розпорядженні.

Платник податків повинен довести, що звертається за довідкою у зв’язку зі своїми законними інтересами, і що довідка служить для отримання офіційного підтвердження конкретних фактів чи правового статусу.

Метод підійде для подання розрахункової декларації, якщо інші способи не допомогли. Зручність способу в тому, що:

- Зробити запит можна, зокрема, і через електронну податкову

- У довідці буде відображено авансові платежі з податків працівника.

Проте все, сказане вище, не допоможе, якщо роботодавець зловмисно не сплачував податків із зарплати працівника.

Спосіб 7. Трудова інспекція та поліція

Якщо з’ясується, що документи податкової інспекції не демонструють даних про податки, висновок простий – роботодавець знехтував своїми зобов’язаннями, пов’язаними зі сплатою авансових платежів із прибуткового податку за працівника. Таким чином, співробітник отримав винагороду, податок з якої не сплачувався.

У цьому випадку, щоб уникнути покарання для самого працівника, він повинен самостійно сплатити податок з отриманої винагороди.

При роботі за умовами про працю покарати роботодавця можна зверненням до Трудової інспекції (PIP — Panstwowa Inspekcja Pracy). Несплата податків – саме собою злочин, проте, зазвичай він пов’язаний й із неофіційним працевлаштуванням. Це окреме правопорушення.

З цивільно-правовими договорами все складніше, ними PIP не займається, але при незаконному працевлаштуванні та договору як такого що не існує (а існуючий є фікцією), при цьому і нелегальна робота, і несплата податків у будь-якій ситуації не перестають бути злочинами. Спробувати звернутися до Трудової інспекції варто і в даному випадку, розуміючи, що шанс на результат є, хоч гарантії цього немає.

Якщо PIP відмовиться займатися питанням, можна звернутися до поліції із заявою про правопорушення.

Висновок

Подання податкових декларацій, включаючи ПІТ 11, є складною, але невід’ємною частиною підприємницької діяльності, де підприємець стикається з вибором між самостійним заповненням документів або зверненням до професійного бухгалтера. Цифровізація і можливість онлайн-подання спрощують цей процес, однак вимагають уважного вивчення кожного кроку для уникнення помилок, які можуть мати серйозні наслідки. Незважаючи на можливу відсутність PIT-11 від роботодавця, працівник залишається відповідальним за подання річної декларації, маючи різні доступні методи вирішення цієї ситуації, щоб уникнути звинувачень у неподанні декларацій або несплаті податків.